171.16

|

2 février 2000

|

Loi

|

|

Etat au |

|

Le Grand Conseil de la République et Canton de Neuchâtel,

sur la proposition du Conseil d'Etat, du 10 janvier 2000,

décrète:

Article premier 1La présente loi a pour but d'instituer une péréquation financière entre les communes.

2Elle vise à:

a) renforcer la solidarité entre les communes;

b) redistribuer plus équitablement les ressources fiscales entre elles;

c) donner à chaque commune les moyens d'assumer ses tâches de manière autonome.

Art. 2[1] La péréquation financière comprend:

a) une péréquation des ressources entre les communes (péréquation horizontale);

b) une péréquation complémentaire des ressources, financée par l'Etat (péréquation verticale);

c) une compensation de la surcharge structurelle supportée par certaines communes.

Art. 3 La péréquation financière est réalisée au moyen d'un fonds de péréquation géré par l'Etat.

Section 1: Péréquation horizontale[2]

Art. 4[3] La péréquation horizontale des ressources vise à réduire les disparités de ressources fiscales entre les communes.

Art. 5[4] 1Les communes dont l'indice des ressources fiscales (art. 6) est supérieur à la moyenne de l'ensemble des communes alimentent le fonds de péréquation en fonction de leur population (art. 7) et de leur écart de ressources fiscales (art. 8).

2Les communes dont l'indice des ressources fiscales est inférieur à la moyenne de l'ensemble des communes bénéficient des transferts du fonds de péréquation en fonction des mêmes critères.

3Les transferts de ressources prévus aux alinéas 1 et 2 se calculent selon les formules figurant à l'annexe 1.

Indice des ressources fiscales harmonisées

Art. 6[5] 1L'indice des ressources fiscales harmonisées est égal, pour chaque commune, au revenu fiscal harmonisé relatif.

2Le revenu fiscal harmonisé s'obtient en additionnant le produit des impôts suivants prélevés par la commune - impôt des personnes morales, impôt des personnes physiques harmonisé, impôt à la source harmonisé, compensation financière perçue par la commune au titre de l'imposition des rémunérations des travailleurs frontaliers - puis en divisant la somme de ces produits par la population de la commune.

3Le revenu fiscal harmonisé relatif se calcule en divisant le chiffre obtenu dans chaque commune par celui obtenu pour l'ensemble des communes et en le multipliant par 100.

4Le produit de l'impôt des personnes physiques harmonisé et de l'impôt à la source harmonisé s'obtient en divisant le produit de l'impôt des personnes physiques et le produit de l'impôt à la source perçus par la commune par le coefficient de l'impôt communal multiplié par le coefficient de l'impôt communal sur le bénéfice et le capital des personnes morales.

Art. 7 La population prise en considération correspond à la population résidante selon le recensement cantonal.

Art. 8[6] L’écart de ressources fiscales correspond, pour chaque commune, à la différence, exprimée en valeur absolue, entre l’indice de ressources fiscales harmonisées de la commune et l’indice moyen de l’ensemble des communes.

Taux de réduction des écarts de ressources fiscales harmonisées

Art. 9[7] 1Le taux de réduction des écarts correspond à la part de l'écart total des ressources fiscales harmonisées des communes dont l'indice desdites ressources est supérieur à 100 qui sera transférée aux communes dont l'indice desdites ressources est inférieur à 100.

2Le taux de réduction des écarts est fixée à un tiers.

Section 2: Péréquation verticale[8]

Art. 9a[9] 1La péréquation verticale des ressources vise à permettre à toutes les communes de disposer d'un revenu fiscal harmonisé minimal, après prise en compte de la péréquation horizontale des ressources.

2Le revenu fiscal harmonisé minimal correspond à 79% du revenu fiscal moyen de l'ensemble des communes, dans les limites des moyens affectés par la loi.

Art. 9b[10] 1Pour financer cette péréquation verticale des ressources, un montant est attribué au fonds d'aide aux communes par la loi concernant la répartition de la part du canton au produit de l'impôt fédéral direct, du 26 juin 1995.

2Ce montant est réparti entre les communes bénéficiaires, en complément de la péréquation horizontale des ressources.

Art. 9c[11] Seules peuvent bénéficier de la péréquation verticale des ressources les communes dont le coefficient d'impôt est au minimum de cinq points plus élevés que le coefficient d'impôt moyen de l'ensemble des communes.

Compensation de la surcharge structurelle

Section 1: Dispositions générales

Art. 10 1La compensation de la surcharge structurelle vise à réduire les disparités de charges entre les communes.

2Elle bénéficie:

a) aux communes défavorisées en raison de leur environnement topographique ou socio-économique;

b) aux communes supportant des charges spécifiques liées à leur fonction de centres urbains.

3Dans la compensation de la surcharge structurelle, il n'est pas tenu compte des charges qui font l'objet d'une répartition entre l'Etat et les communes ou d'une répartition au sein d'un organisme intercommunal et qui implique une commune-centre.

Art. 11 Les villes de Neuchâtel, La Chaux-de-Fonds et Le Locle sont reconnues centres urbains au sens de la présente loi.

Art. 12 1Les communes dont l'indice des charges structurelles (art. 13 à 20) est inférieur à la moyenne de l'ensemble des communes alimentent le fonds de péréquation en fonction de leur population (art. 7), de leur écart de charges structurelles (art. 21) et de la dotation annuelle de base (art. 22).

2Les communes dont l'indice des charges structurelles est supérieur à la moyenne de l'ensemble des communes bénéficient des transferts du fonds de péréquation en fonction des mêmes critères.

3Les transferts de ressources prévus aux alinéas 1 et 2 se calculent selon les formules figurant à l'annexe 2.

Section 2: Indice des charges structurelles

Art. 13 L'indice des charges structurelles est fondé sur les critères suivants:

a) pour les charges liées à l'environnement topographique ou socio-économique: la population (art. 7), l'altitude (art. 14) et l'indice de charge fiscale (art. 15);

b) pour les charges spécifiques liées à la fonction de centres urbains: le coefficient de centre (art. 16) et le coefficient d'accessibilité (art. 17).

Art. 14 L'altitude déterminante correspond à l'altitude moyenne des zones d’urbanisation du territoire de chaque commune.

Art. 15[12] L'indice de charge fiscale s'obtient, pour chaque commune, en divisant le produit des impôts communaux des personnes physiques perçus en application de la loi sur les contributions directes par le montant de l'impôt direct des personnes physiques perçu par l'Etat dans la commune.

Art. 16 1Le coefficient de centre reflète l'importance des charges spécifiques que supportent les centres urbains.

2Il est d'autant plus élevé que la distance qui sépare le centre des autres communes est faible et que la population de ces dernières est importante.

3Il se calcule selon la formule figurant à l'annexe 3.

Art. 17 1Le coefficient d'accessibilité reflète les avantages que procure aux autres communes la proximité des centres urbains.

2Il est d'autant plus élevé que la distance qui sépare chaque commune des centres urbains est faible et que le coefficient de centre de ces derniers est élevé.

3Il se calcule selon la formule figurant à l'annexe 4.

Art. 18 1La distance entre les centres urbains et les autres communes correspond au trajet routier le plus court.

2Pour La Chaux-de-Fonds et Le Locle, la distance moyenne de chaque commune par rapport à ces deux centres urbains est déterminante.

Art. 19 L’indice des charges structurelles est égal, pour chaque commune, à la somme pondérée des valeurs standardisées des critères retenus, calculées selon la formule figurant à l'annexe 5.

Art. 20 1Les critères retenus pour décrire les charges liées à l’environnement topographique ou socio-économique sont pondérés globalement par le facteur 1. La population et l'altitude comptent chacune pour un huitième et l'indice de charge fiscale pour trois quarts.

2Les critères retenus pour décrire les charges spécifiques liées à la fonction des centres urbains sont pondérés globalement par le facteur 1. Le coefficient de centre compte pour trois quarts, le coefficient d'accessibilité pour un quart.

3La pondération du coefficient d’accessibilité est négative.

Section 3: Ecart de charges structurelles et dotation annuelle de base

Ecart de charges structurelles

Art. 21 L’écart de charges structurelles correspond, pour chaque commune, à la différence, exprimée en valeur absolue, entre l’indice des charges structurelles de la commune et l’indice moyen de l’ensemble des communes.

Art. 22[13] 1La dotation annuelle de base est déterminée conformément aux principes définis à l'article 10.

2Elle correspond à 48 fois l'écart de charges structurelles total de l'ensemble des communes.

3L’écart de charges structurelles total correspond, pour chaque commune, au produit de l’écart de charges structurelles et de la population.

Art. 23 1La péréquation des ressources et la compensation de la surcharge structurelle sont effectuées chaque année.

2Les ressources du fonds de péréquation sont redistribuées dans leur totalité aux communes bénéficiaires.

Art. 24[14] 1L'indice des ressources fiscales harmonisées et l'indice de charge fiscale sont déterminés en prenant en considération la moyenne des indices de chaque commune calculée sur la base des trois derniers exercices dont les comptes sont bouclés au début de l'année du décompte, soit les années n-4, n-3 et n-2 pour le décompte de l'année n.

2Abrogé.

Art. 25 1Les versements des communes au fonds de péréquation et la redistribution des ressources aux communes bénéficiaires ont lieu en deux tranches.

2Le Conseil d'Etat fixe le mode de calcul des tranches et la date de leur échéance.

Art. 26 Les transferts de ressources effectués par l'intermédiaire du fonds de péréquation sont publiés dans le rapport de gestion du Conseil d'Etat.

Art. 27 Le Conseil d'Etat édicte la réglementation nécessaire à l'application de la présente loi.

Art. 28[15] 1Dans la mesure où la réalisation des objectifs de la péréquation financière l'exige, le Conseil d'Etat peut augmenter ou réduire les dotations annuelles de base prévues aux articles 9 et 22 de 10 pour-cent au plus.

2Il peut en outre modifier les pondérations des critères formant l'indice des charges structurelles, ainsi que les coefficients des formules figurant aux annexes 1 à 4.

3Dans les deux cas, le Conseil d'Etat consulte les communes et prend l'avis de la commission des finances du Grand Conseil.

Art. 29 1Le Conseil d'Etat procède périodiquement à une évaluation du système de péréquation financière et de ses résultats.

2Il fait part de ses conclusions au Grand Conseil et lui propose, le cas échéant, les modifications législatives nécessaires.

Dispositions transitoires et finales

Indice temporaire de charge fiscale

Art. 30 Pour les années 1999 et 2000, l'indice de charge fiscale est calculé en prenant en considération, outre le produit des impôts communaux perçus en application de la loi sur les contributions directes, du 9 juin 1964[16], et de la loi sur les contributions directes dues par les personnes morales et instituant un impôt à la source, du 3 octobre 1994[17], les éventuelles taxes hospitalières et d'épuration, émoluments de ramassage et de traitement des déchets solides ou autres taxes analogues.

Art. 31 Dès l'entrée en vigueur de la présente loi, les dispositions contraires de péréquation financière indirecte prévues par les lois spéciales ne sont plus applicables.

Art. 32 1La présente loi entre en vigueur le 1er janvier 2001.

2Elle est soumise au référendum facultatif.

3Le Conseil d'Etat pourvoit, s'il y a lieu, à sa promulgation et à son exécution.

Loi acceptée en votation populaire des 20 et 21 mai 2000 par 34.944 oui contre 17.406 non.

Loi promulguée par le Conseil d'Etat le 7 juin 2000. L'entrée en vigueur est fixée avec effet au 1er janvier 2001.

Disposition transitoire à la modification du 24 novembre 2004[18]

En dérogation à l'article 4 du règlement d'application de la loi sur la péréquation financière intercommunale (RALPFI), du 13 décembre 2000, l'acompte pour l'année 2005 correspondra à 50% du montant indiqué dans l'annexe 8 du rapport du Conseil d'Etat au Grand Conseil 04.033, "Deuxième volet du désenchevêtrement entre l'Etat et les communes", du 2 juillet 2004, à l'appui de neuf projets de lois et six projets de décrets portant modification de la répartition des tâches et des charges entre l'Etat et les communes, et notamment ses points 2.3, 5.6 et 5.6.1.

Disposition transitoire à la modification du 2 décembre 2013[19]

En 2014, la dotation du fonds d'aide aux communes visée à l'article premier, lettre b, est diminuée du montant du solde du fonds destiné aux réformes de structures des communes, valeur au 31 décembre 2013, qui est transféré au fonds d'aide aux communes.

Dispositions transitoires à la modification du 3 décembre 2014[20]

Article premier 1Pour les années antérieures à 2014 servant de référence pour l'établissement du décompte, le produit de l'impôt des personnes physiques harmonisé et de l'impôt à la source harmonisé s'obtient en divisant le produit de l'impôt des personnes physiques et le produit de l'impôt à la source perçus par la commune par le coefficient de l'impôt communal sur les personnes physiques multiplié par le coefficient de l'impôt communal sur le bénéfice et le capital des personnes morales, diminué de 30 points, soit 70 points.

Art. 2 Pour les décomptes des années 2015 à 2018, l'indice des ressources fiscales harmonisées et l'indice de charge fiscale sont déterminés en prenant en considération la moyenne des indices de chaque commune calculée sur la base des exercices suivants:

2015: exercices 2013 et 2014

2016: exercices 2014 et 2015

2017: exercices 2015 et 2016

2018: exercices 2015 et 2016

|

|

Annexe

|

|

|

|

|

|

Péréquation des ressources / Méthode et formule (art. 5)

Le fonds de péréquation est alimenté par les communes financièrement fortes, c’est-à-dire celles dont l’indice des ressources fiscales harmonisées est supérieur à la moyenne de l’ensemble des communes.

Les communes dont l'indice de ressources fiscales harmonisées est inférieur à la moyenne bénéficient des transferts du fonds de péréquation.

Pour chaque commune k, si l'écart de ressources fiscales harmonisées de la commune k est positif, le transfert au fonds Tk est fonction de l'écart total de ressources fiscales harmonisées (ETk), de l'écart relatif de ressources fiscales harmonisées (ERk) et du montant total à redistribuer (M), lequel dépend du taux de réduction des écarts défini.

Pour chaque commune k, si l'écart de ressources fiscales harmonisées de la commune k est négatif, le transfert du fonds Tk est fonction de l'écart total de ressources fiscales harmonisées (ETk), de l'écart relatif de ressources fiscales harmonisées (ERk) et du montant total à redistribuer (M), lequel dépend du taux de réduction des écarts défini.

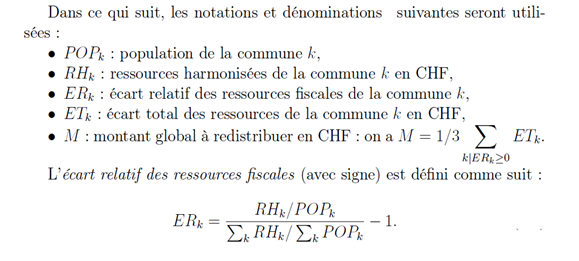

Dans un premier temps, il convient de déterminer les écarts relatifs (ERK) et absolus (ETK) de ressources fiscales harmonisées de la commune k de la sorte:

Ce dernier est compris entre -1 et 1. Il permet de comparer la richesse des communes en se basant sur le revenu fiscal par habitant (RHk/ POPk). La moyenne pondérée des écarts relatifs sur toutes les communes vaut 0. Plus une commune a un revenu fiscal par habitant qui s’éloigne du revenu fiscal par habitant moyen des communes du canton, plus celle-ci a un écart relatif des ressources s’éloignant de 0. Par exemple, un écart relatif négatif signifie un revenu fiscal par habitant plus bas que le revenu fiscal par habitant moyen. L’écart total des ressources fiscales (avec signe) est défini comme suit:

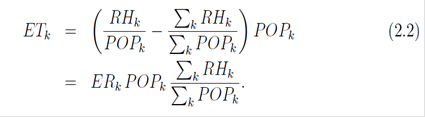

![]()

Comme on le voit ci-dessus, l’écart total a le même signe que l’écart relatif ERk: il est positif pour les communes ayant un excès de ressources (ERk positif) et négatif pour les communes avec une insuffisance de ressources (ERk négatif).

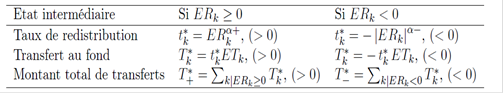

Table 1 – Taux de redistribution, transfert de fonds et montant total de transferts intermédiaires

Avec une redistribution proportionnelle à taux fixe s’élevant à un tiers de l’écart total des ressources fiscales, les ressources sont redistribuées indifféremment de la richesse relative des communes. La méthode dite progressive de redistribution des ressources est basée sur une formule de redistribution faisant intervenir l’écart relatif des ressources fiscales. Elle se développe en deux étapes:

a) Puissance

La première étape consiste à élever l’écart relatif des ressources fiscales à une certaine puissance pour obtenir un taux de redistribution intermédiaire (t*k). On distingue les communes avec un écart total positif (ERk ≥ 0) des communes avec un écart total négatif (ERk ≤ 0). L’exposant considéré est α+ dans le premier cas et α- dans le second cas. α+ doit impérativement être plus grand ou égal à 0 (α+ ≥ 0), tandis qu' α- de son côté doit impérativement être inférieur ou égal à 0 (α- ≤ 0). On obtient ainsi un taux de redistribution (t*k) qui est fonction de l’écart relatif des ressources fiscales pour chaque commune. Il est alors possible de donner le montant du transfert de fond (T*k) lié à ce taux de redistribution pour chaque commune. En sommant les transferts de fonds, on obtient le montant total transféré par les communes avec un excès de ressources (T*+) et le montant total transféré aux communes avec un déficit de ressources (T*-). Les montants T*+ et T*- ne sont pas égaux et ne correspondent pas non plus au montant à redistribuer (M). La seconde étape permet de rééquilibrer la situation. La Table 1 définit le taux de redistribution, le transfert de fonds et le montant total de transferts intermédiaires.

b) Facteur correctif

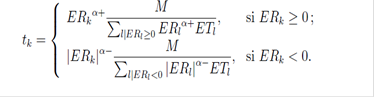

La seconde étape consiste à appliquer un facteur correctif au taux de redistribution intermédiaire (t*k) afin que les montants totaux à transférer soient égaux au montant à redistribuer (M). Le facteur correctif est le ratio du montant à redistribuer (M) sur le montant total de transferts intermédiaires (T*+ ou T*- selon que ERk≥ 0 ou ERk ≤ 0).

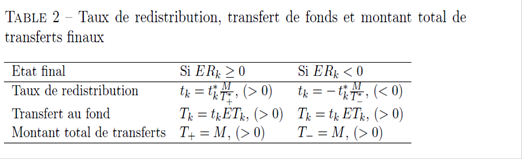

La Table 2 définit le taux de redistribution, le transfert de fonds et le montant total de transferts finaux.

On obtient alors

Compensation de la surcharge structurelle (art. 12)

Les communes dont l’indice des charges structurelles est inférieur à la moyenne de l’ensemble des communes alimentent le fonds de péréquation.

Pour chaque commune f (f = 1, ..., F), le transfert Tcsf est fonction de la population Pf, de l’écart de charges structurelles Ecsf et de la dotation relative DRcsf selon la formule suivante:

|

(2.1) |

|

où le coefficient Ccsf est égal à 1,1.

Pour chaque commune f, l’écart de charges structurelles Ecsf correspond à la différence, exprimée en valeur absolue, entre l’indice des charges structurelles Icsf de la commune et l’indice moyen Icsm de l’ensemble des communes selon la formule suivante:

|

(2.2) |

|

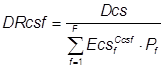

La dotation relative DRcsf correspond au rapport entre la dotation annuelle de base Dcs (art. 22), de l’écart de charges structurelles Ecsf et de la population Pf de chaque commune f selon la formule suivante:

|

(2.3) |

|

où le coefficient Ccsf est égal à 1,1.

Les communes dont l’indice des charges structurelles est supérieur à la moyenne de l’ensemble des communes bénéficient des transferts du fonds de péréquation.

Pour chaque commune r (r = 1, ..., R), le transfert Tcsr est fonction de la population Pr, de l’écart de charges structurelles Ecsr et de la dotation relative DRcsr selon la formule suivante:

|

(2.4) |

|

où le coefficient Ccsr est égal à 1,3.

Pour chaque commune r, l’écart de charges structurelles Ecsr correspond à la différence, exprimée en valeur absolue, entre l’indice des charges structurelles Icsr de la commune et l’indice moyen Icsm de l’ensemble des communes selon la formule suivante:

|

(2.5) |

|

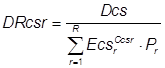

La dotation relative DRcsr correspond au rapport entre la dotation annuelle de base Dcs (art. 22), de l’écart de charges structurelles Ecsr et de la population Pr de chaque commune r selon la formule suivante:

|

(2.6) |

|

où le coefficient Ccsr est égal à 1,3.

Coefficient de centre (art. 16)

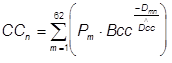

Le coefficient de centre CCn de la commune centre n (n = 1, ..., 3) est fonction de la population Pm de la commune m (m = 1, ..., 62) et de la distance Dmn qui sépare la commune m du centre n selon la formule suivante:

|

(3.1) |

|

où le coefficient de base Bcc est égal à

2 et le coefficient de distance amortie ![]() à

5.

à

5.

Coefficient d’accessibilité (art. 17)

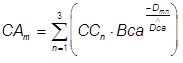

Le coefficient d’accessibilité CAm de la commune m (m = 1, ..., 62) est fonction du coefficient de centre CCn de la commune centre n (n = 1, ..., 3) et de la distance Dmn qui sépare la commune m du centre n selon la formule suivante:

|

(4.1) |

|

où le coefficient de base Bca est égal à

2 et le coefficient de distanceamortie ![]() à

10.

à

10.

Indice des charges structurelles (art. 19)

Pour la commune m (m = 1, ..., 62) et le critère c (c = 1, ..., 5), la valeur standardisée Zcm est fonction de la donnée de base Xcm, de la moyenne mc et de l’écart-type sc selon la formule suivante:

|

(5.1) |

|